Dentro del Análisis del Balance, el Fondo de Maniobra resulta un dato fundamental para comprobar la salud de nuestra empresa.

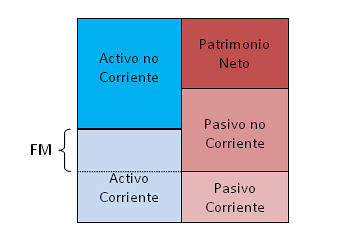

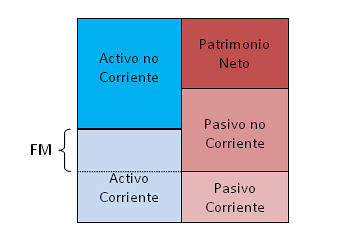

El Fondo de Maniobra (FM) o Capital Circulante (Working Capital) es aquella parte del activo corriente que es financiado por el pasivo no corriente, es decir, con recursos a largo plazo. De una forma coloquial podríamos definirlo como aquel excedente del activo corriente de la empresa (disponible, realizable y existencias) que nos queda después de hacer frente a nuestros compromisos de pago a corto plazo.

El Fondo de Maniobra se puede calcular de las siguientes formas:

Fondo de Maniobra = Activo Corriente – Pasivo Corriente

Fondo de Maniobra = (Patrimonio Neto +Pasivo no Corriente) – Activo no Corriente

Creo que está claro, que si el Fondo de Maniobra es lo que nos queda después de hacer frente a nuestras deudas y obligaciones a corto plazo, siempre ha de ser positivo.

La estructura óptima del balance, por tanto, debería ser:

Si nuestro pasivo corriente fuera mayor que el activo corriente, significaría que nuestras deudas a corto plazo son mayores que los recursos de los que disponemos para hacerlas frentes, lo cual es peligroso.

¿Y si nuestro Aactivo Corriente es igual al Pasivo Corriente? Intuitivamente, podríamos decir que la liquidez está asegurada, ya que nuestros activos líquidos son iguales a las deudas a corto. Pero, ¿qué pasaría si uno (o varios) de nuestros deudores no nos paga a tiempo? Pues que nuestros activos líquidos ya no serán igual a nuestras deudas más inmediatas, con lo que no podrías hacer frente a todas ellas.

Como vemos, con un simple y rápido vistazo a un balance podemos determinar si una empresa es solvente o no (en el corto plazo). Aunque habría que detenerse un poquito más en realizar un análisis algo más detallado en la estructura del activo corriente, porque un AC mayor que el PC no siempre garantiza que la empresa esté bien preparada.

Primero, recordamos que el activo corriente se compone de:

• Existencias: Son los activos poseídos para ser vendidos en el curso normal de la explotación, en proceso de producción o en forma de materiales o suministros para ser consumidos en el proceso de producción o en la prestación de servicios. Se incluyen las mercaderías, las materias primas, aprovisionamientos diversos, los productos en curso, semiterminados y terminados, etc.

• Realizable: Es el saldo de nuestros deudores a corto plazo, y que se convertirán en disponible en menos de un año.

• Disponible: Representa los activos más líquidos e incluye la tesorería: La caja, los saldos en bancos e instituciones de crédito y, además, otros instrumentos financieros líquidos, es decir, las inversiones financieras convertibles en efectivo, con un vencimiento no superior a tres meses desde la fecha de adquisición, que no tengan riesgos significativos de cambio de valor y que formen parte de la política de gestión normal de la tesorería de la empresa.

La estructura óptima del Activo Corriente debería ser aquella en la que el disponible y el realizable sean (más o menos) igual al pasivo corriente. ¿Y esto por qué debería ser así? Porque si la mayor parte del activo corriente resultasen ser existencias y no se venden (por ejemplo, porque hay una crisis económica) resultaría que realmente sólo podríamos contar con el realizable y con el disponible, y si ambos sumados son mucho menor que las deudas pendientes, pues no habría nada que hacer, es decir, no tendríamos con que hacer frente a nuestros pagos más inmediatos.

Por tanto, para que un Fondo de Maniobra fuera realmente óptimo, además de ser positivo debería disponer de un realizable y un disponible lo suficientemente alto como para poder hacer frente a las deudas a corto plazo.

Obviamente, dependerá de la empresa, el sector, ciclo de explotación, plazo medio de cobro y pago, etc. la mejor composición del activo circulante, pero con estos pequeños detalles sobre el Fondo de Maniobra, nos podemos hacer una idea de la situación de cualquier empresa y, por supuesto, de cómo debería estar nuestra propia empresa. Sin olvidarnos, que tampoco es conveniente tener “demasiado” dinero efectivo, ya que podríamos estar perdiendo oportunidades de inversión más rentables para nuestra empresa.

Y si lo que queremos es ver en que situación está una empresa de la competencia o una empresa cliente, además de hacer este sencillo análisis de su activo corriente también podríamos comprarlo con el balance de otras empresas similares o con la media del sector. Así nos podremos hacer una idea más completa de si el balance que estamos viendo se ajusta o no a lo que debería ser.