Urgen Medidas contra la Morosidad entre Empresas

Pimec elaborado un informe sobre la morosidad en el que destaca que la tasa de efectos de comercio impagados pasó del 3,5% al 13% en Cataluña en agosto de 2008. También señala que ha aumentado el periodo medio de pago de las facturas.

Pimec es la patronal que representa a las pequeñas empresas y autónomos en Cataluña. Es la única patronal española de cierta dimensión, con planteamientos cercanos a la pequeña empresa: Personalmente nunca he tenido claro a quién representa la CEOE. Continuar leyendo “Urgen Medidas contra la Morosidad entre Empresas”

Actividad Empresarial: 29.000 nuevas empresas menos que en el 2007

Se acaban de presentar los resultados de su último informe “Estudio Radar”, en el que analiza las altas y disoluciones de sociedades mercantiles en toda España en los primeros nueve meses de 2008.

Se acaban de presentar los resultados de su último informe “Estudio Radar”, en el que analiza las altas y disoluciones de sociedades mercantiles en toda España en los primeros nueve meses de 2008.

En línea con los últimos trimestres, desciende un 25% el número de constituciones respecto al mismo período de 2007, pasando de 113.561 nuevas sociedades en los nueve primeros meses del año pasado a las 84.783 dadas de alta en el mismo período de 2008.

Continuar leyendo “Actividad Empresarial: 29.000 nuevas empresas menos que en el 2007”

Los efectos impagados y los procedimientos concursales avalan la crisis

Hay muchas cifras que pueden demostrar los que todos sabemos, que estamos en crisis. Pero yo quería hacer hincapié en sólo dos de ellas: El número de efectos de comercio impagados y el número de procedimientos concursales. El primero está doblando las cifras de hace un año, y el segundo los está casi triplicando. Y no hay mejor forma de verlo que en un gráfico:

Continuar leyendo “Los efectos impagados y los procedimientos concursales avalan la crisis”

El Sistema Financiero Español, en el puesto 20 en el Ranking Mundial

El World Economic Forum acaba de publicar su Informe sobre Competitividad Global en el que sitúa al sistema bancario español en el número 20 sobre todos los sistemas financieros mundiales.

El World Economic Forum acaba de publicar su Informe sobre Competitividad Global en el que sitúa al sistema bancario español en el número 20 sobre todos los sistemas financieros mundiales.

El informe (World Economic Forum’s Global Competitiveness Report) puntúa a las entidades financieras a nivel mundial entre 1 (insolvente y con posibilidades de necesitar un rescate gubernamental) y 7 (saneado, con fuerte situación patrimonial).

Continuar leyendo “El Sistema Financiero Español, en el puesto 20 en el Ranking Mundial”

El Precio del Rescate Financiero: Pasado y Presente

“La peor crisis financiera desde 1929”. Es la frase que muchos tertulianos y columnistas gustan utilizar estos días. Para ponderar los problemas que vive el sistema financiero pondremos en valor su coste como porcentaje del Producto Interior Bruto, tal como muestra el gráfico.

Continuar leyendo “El Precio del Rescate Financiero: Pasado y Presente”

¿Qué son los Credit Default Swaps (CDS’s)?

Ahora está muy de moda hablar de los credit default swaps o CDS de los bancos y cajas de ahorro, pero ¿alguien sabe qué son?

Ahora está muy de moda hablar de los credit default swaps o CDS de los bancos y cajas de ahorro, pero ¿alguien sabe qué son?

Obviamente, podría daros una definición financiera y técnica, que harían que quedara como un experto, pero que no os serviría de nada. Así que mejor, vayamos con una explicación clara y sencilla que todos podamos entender.

Los Credit Default Swaps son básicamente contratos de seguros en los que lo que se asegura son ciertos instrumentos financieros en caso de impago por parte del emisor. Normalmente estos seguros se aplican a deuda pública, deuda privada y títulos hipotecarios. Son los bancos, hedge funds, grandes aseguradoras, etc. los que venden estos seguros a las entidades financieras que han comprado dichos activos de deuda y estas entidades pagarán una prima por la cual se aseguran la devolución de sus inversiones en caso de impago del emisor. De esta forma, si el emisor de la deuda quiebra, la entidad que ha contratado el Credit Default Swap recuperará su inversión.

Continuar leyendo “¿Qué son los Credit Default Swaps (CDS’s)?”

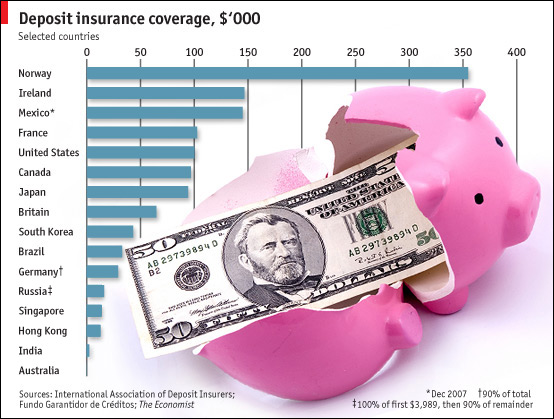

Fondo de Garantía de Depósitos: Comparativa por Países

El Fondo de Garantía de Depósitos español garantiza hasta 20.000 euros por depositante, cantidad que parece insuficiente si se compara con las garantías existentes en paises de nuestro entorno.

Durante los últimos días varias organizaciones de consumidores y sindicatos han solicitado que se revise dicha garantía al alza a lo que el ministro de economía se ha negado, como era de esperar. En España la garantía del FGD tiene contrapartida: el fondo se dota de forma efectiva, lo que no ocurre en todos los paises.

En la situación actual, aumentar la cantidad garantizada en España, implicaría una redución del dinero disponible en las entidades y por tanto un aumento de las necesidades de financiación.

El Fondo de Garantía de Depósitos se nutre de la aportación de bancos, cajas y cooperativas de crédito anualmente: un 0,6 por mil de sus depósitos en el caso de los bancos; un 0,4 por mil en el de las cajas; y un 0,8 por mil en el de las cooperativas de crédito. En la actualidad el fondo está dotado con más de 6.000 millones de euros.

El grado de generosidad difere de forma sorprendente de un pais a otro: Desde Noruega, donde la garantía llega a los 250.000 euros, pasando por Holanda (bajo cuyo amparo se encuentran los depósitos españoles en ING Direct) que es de 38.000 euros, hasta Australia donde parece que no existen garantías.

España no aparece en el gráfico adjunto, pero está al mismo nivel de Alemania, con el mínimo exigido por la Unión Europea: 28.000 dólares al cambio. Para valorar el gráfico adecuadamente, habría que saber hasta qué punto los 150.000 dólares de garantía en México son mejores que los 20.000 euros de Alemania, ya que la dotación efectiva de un fondo, seguridad jurídica, plazos de pago, ect. pueden ser distintos.

Por último, conviene recordar que durante la última gran crisis financiera en España, la de Banesto en 1.993, no se utilizó el FGD sino que fue directamente el Gobierno quien garantizó la totalidad de los depósitos.

Nota de Actualización. 8-oct-08:

La falta de coordinación de políticas económicas en Europa y la competencia entre sus Estados Miembros, ha provocado el anuncio del aumento de las garantías que cada uno de los paises ofrece en sus depósitos. Parece que se incrementará la cobertura hasta los 40.000 euros como mínimo en toda la Unión Europea y 100.000 euros en España.

Indicadores de Morosidad: ¿Google?

Google Trends es una herramienta de Google que muestra los términos de búsqueda más populares del pasado reciente.

Al introducir un término, la herramienta muestra un gráfico superior que indica el volumen de búsquedas de ese término realizadas por los usuarios de google y un gráfico inferior que indica el volumen de noticias indexadas con dicha palabra.

Realizando una búsqueda limitada a España de la palabra “morosidad” obtenemos el siguiente resultado:

Las búsquedas de términos que incluyen la palabra “morosidad” se han multiplicado los últimos meses, (Search Volumen Index) así como las noticias en distintos medios que contienen dicha palabra (News Reference Volume).

Otorgamos al indicador un simple interés anecdótico. Pero es ilustrativo del sentimiento empresarial y económico de los últimos meses.

Google ofrece diferentes herramientas de análisis como Google Trends, Adwords, Adsense y también ofrece cursos de formación de Marketing digital.

Solbes Relativiza la Morosidad

Durante la comparecencia de Solbes en el Congreso la pasada semana, el ministro reconoció que el aumento de la morosidad de los créditos en España es “realmente preocupante”, tras alcanzar en julio el 2,148%, la tasa más elevada desde junio de 1998. Sin embargo, el viceministro recurrió al contexto internacional para matizar la situación.

En este sentido, titular de Economía apuntató que “en estos momentos la evolución en la OCDE de la morosidad es del 6% y en EEUU se ha disparado con las subprime hasta el 17%”, aunque añadió que “evidentemente es un tema preocupante”.

ING Direct y el Fondo de Garantía de Depósitos

Esta mañana comentaba con un colega el artículo que escribí ayer sobre los Fondos de Garantía de Depósitos y me hizo una sencilla pregunta: ¿ING Direct está adscrita al Sistema Español de Fondos de Garantía de Depósitos?

Esta mañana comentaba con un colega el artículo que escribí ayer sobre los Fondos de Garantía de Depósitos y me hizo una sencilla pregunta: ¿ING Direct está adscrita al Sistema Español de Fondos de Garantía de Depósitos?

Mi respuesta fue rauda y veloz: “No, ya que al ser una sucursal de una entidad extranjera no está obligada y aunque puede adscribirse de manera voluntaria, no lo ha hecho”.

A lo que él me contestó: “¿Y entonces qué?”

Y he aquí la respuesta:

Como escribí ayer, todas las entidades bancarias españolas están obligadas a formar parte del Fondo de Garantía de Depósitos (FGD) español, pero no así las sucursales en España de entidades extranjeras (es decir, bancos extranjeros que tienen sucursales en España, pero que su sede central está en su país de origen), cuya aportación al fondo es voluntaria.

Y este es el caso de ING Direct, que no es un banco español, sino un banco holandés con sucursal en España y, además, no está adherido al Fondo de Garantía de Depósitos Bancarios español.

¿Esto quiere decir que ante una posible quiebra de ING Direct los clientes están desprotegidos?

La respuesta es que no. Y de hecho, su protección es mayor (en lo que se refiere al capital asegurado) que en España.

Holanda tiene su propio Fondo de Garantía de Depósitos (para los que sepáis holandés Depositogarantieregeling), que está gestionado por el Banco Central de Holanda (De Nederlandsche Bank), y ahí sí que está obligada ING Direct a estar adscrita y a aportar sus garantías. El FGD holandés proporciona una cobertura de 40.000 euros por cliente y entidad, aunque la cantidad que supere los 20.000 euros está sujeta a una especie de retención del 10% en concepto de “riesgo de depositante”. Es decir, los primeros 20.000 euros están asegurados al 100% y de ahí hasta otros 20.000 euros, sólo está aseguado el 90%. Por tanto, la máxima cantidad que se puede recibir del fondo es de 38.000 euros (20.000 euros seguros + 20.000 extra menos el 10%). Por ejemplo, si tienes 18.000 euros en ING, recibirías del fondo los 18.000 euros, si tienes 30.000 euros, la compensación a recibir sería de 29.000 euros. Y si tienes más de 40.000 euros, sólo recibirías 38.000 euros.

En España, recordemos, sólo se garantizan 20.000 euros.

Visto lo visto, tener el dinero en ING Direct nos “asegura” una mayor cantidad de dinero que si lo tenemos en un banco español. Obviamente, si tenemos más de 20.000 euros, claro.

El Fondo de Garantía de Depósitos

Últimamente estamos viendo como muchos bancos y entidades financieras (sobretodo en Estados Unidos) están sufriendo grandes y graves problemas financieros que en algunos casos les han llevado a quiebra, como es el reciente caso de Lehman Brothers, uno de esos bancos de inversión con más de 150 años de antigüedad en los que uno soñaba trabajar algún día, allá por mis años universitarios… pero esa es otra historia.

Últimamente estamos viendo como muchos bancos y entidades financieras (sobretodo en Estados Unidos) están sufriendo grandes y graves problemas financieros que en algunos casos les han llevado a quiebra, como es el reciente caso de Lehman Brothers, uno de esos bancos de inversión con más de 150 años de antigüedad en los que uno soñaba trabajar algún día, allá por mis años universitarios… pero esa es otra historia.

En España, de momento, la cosa no es tan preocupante, y nuestro sistema bancario va aguantando el chaparrón (que no es poco), aunque la bolsa se resienta bastante. Ante esta situación mucha gente se preocupa de los ahorros que tiene “metido en el banco” y tienen miedo por si un banco quiebra y se quedan sin su dinero.

Pues bien, esto no es del todo así. Es decir, si un banco quiebra sus clientes no pierden su dinero… o mejor dicho, no pierden todo su dinero.

Tanto en España como en el resto de países de la UE, y en la mayoría de los países desarrollados, existe lo que se llama un Fondo de Garantía de Depósitos (FGD), un fondo común de todas las entidades de crédito cuyo único propósito es proteger a los clientes ante la quiebra de un banco. Por lo tanto, gracias a este Fondo, si un banco quiebra, todos sus depositantes o inversores tienen garantizado recuperar sus fondos… con un límite de 20.000 euros por depositante o inversor. Es decir, si tienes 1.000 euros en tu cuenta del banco XYZ, y el banco quiebra, el FGD te repondrá esos 1.000 euros. Ahora bien, si tienes 50.000 euros, sólo recuperarás 20.000 euros. Pero más vale recuperar 20.000 y perder 30.000 que no perder los 50.000 euros enteros.

Todas las entidades de depósito españolas (bancos, cajas de ahorro y cooperativas de crédito) están obligadas a formar parte del FGD, así como las extranjeras que tengan sucursal en España. Las entidades de la UE no tienen porque estar inscritas (es voluntario), ya que tienen su propio FGD en su país.

En España existen realmente cuatro FGDs: Uno para bancos, otro para cajas de ahorro, otro para cooperativas de crédito y otro para clientes de empresas de servicios de inversión (llamado Fondo de Garantía de Inversiones). Los Fondos de Garantía de Depósitos en Establecimientos Bancarios, en Cajas de Ahorro y en Cooperativas de Crédito (que así es como se llaman y que forman el Sistema Español de Garantía de Depósitos) se constituirán con las aportaciones anuales que están obligados a hacer las entidades de crédito integradas en cada uno de ellos. Dichas aportaciones ascienden al 2 por 1.000 de los depósitos a los que se extiende su garantía. Y los depósitos cubiertos son:

-

El dinero que hay en las cuentas de los clientes de la entidad, así como los certificados de depósito nominativos.

-

Los valores negociables e instrumentos financieros que hayan sido confiados a la entidad de crédito para su depósito o registro o para la realización de algún servicio de inversión.

Por tanto, si tienes depositados o invertidos menos de 20.000 euros en una entidad de crédito o en sociedades de valores, agencias de valores y sociedades gestoras de carteras, no hay que preocuparse tanto, ya que tus depósitos o inversiones están aseguradas… y realmente, si tienes más tampoco hay que preocuparse… al menos de momento.